关税大限将至,市场需不需要担心?

来源于:英为-推荐

发布日期:2025-07-09 09:17:28

当前特朗普的“TACO”成为市场的“肌肉记忆”,前期押注特朗普太鹰是风险,现在默认特朗普只会鸽难道不是更大的风险?有了“大美丽”法案作为底气,这次特朗普可不可以不“chickens out”?

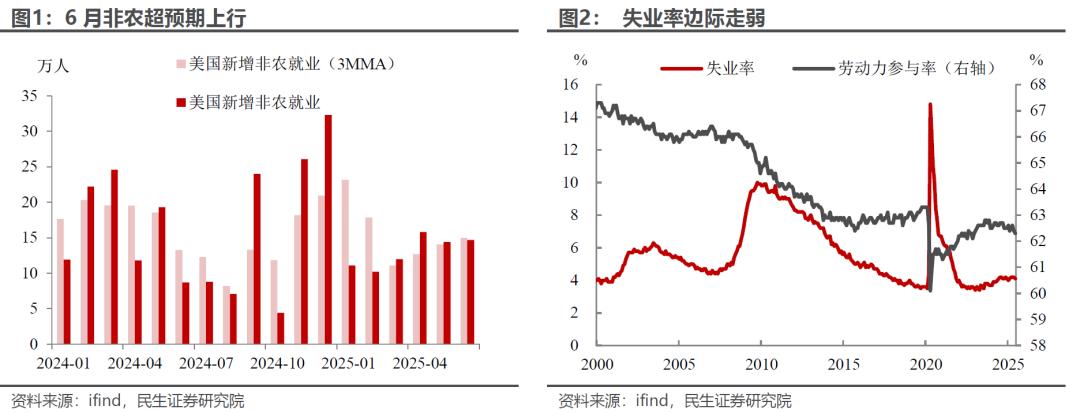

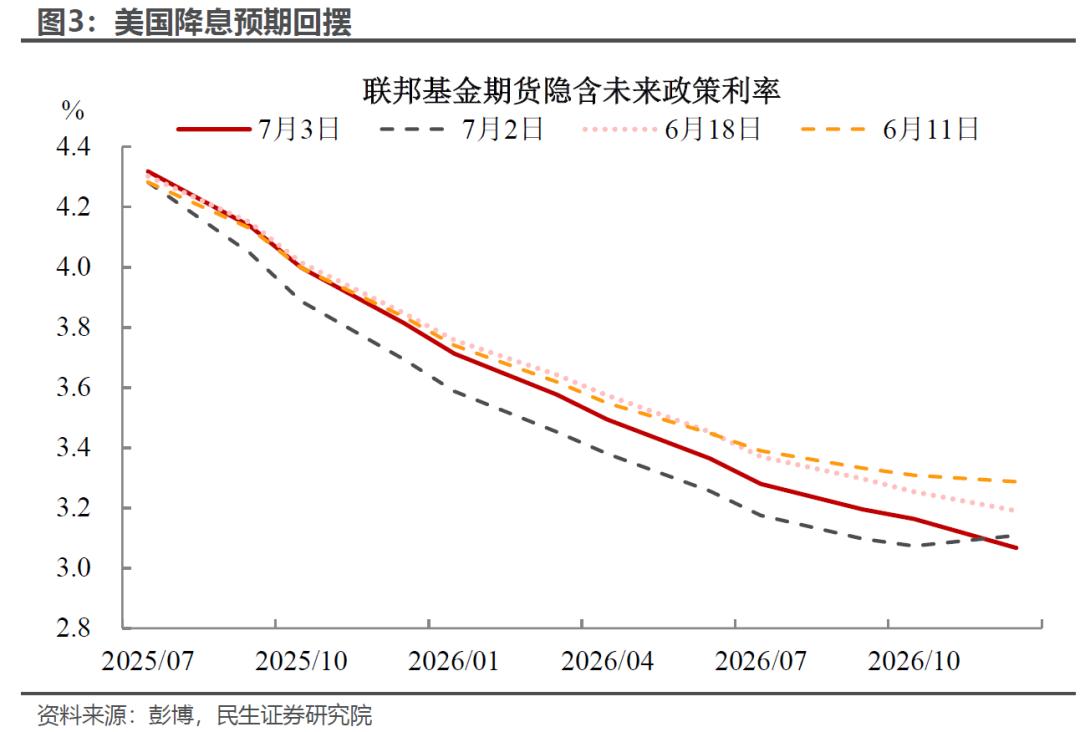

“大美丽”法案通过议会,叠加失业率下降、超预期的非农数据公布之后,降息预期小幅回吐,美元和美债利率开始反弹。

无论是分子端的好消息(减税)、还是坏消息(不降息)都影响不了美股的上升势头(反之分母端亦然)。现在的美股策略师和三体里面被智子锁死的科学家一样,只能高呼:“经济学(物理学)不存在了!”

其实,降息预期在前面的报告已经做了充分讨论了,笔者不再赘述,结论是市场对降息的路径和效果都太乐观了,这个市场一致预期偏离的概率不低(详见报告20250701《如何理解美元和美股“劈叉”?》)。

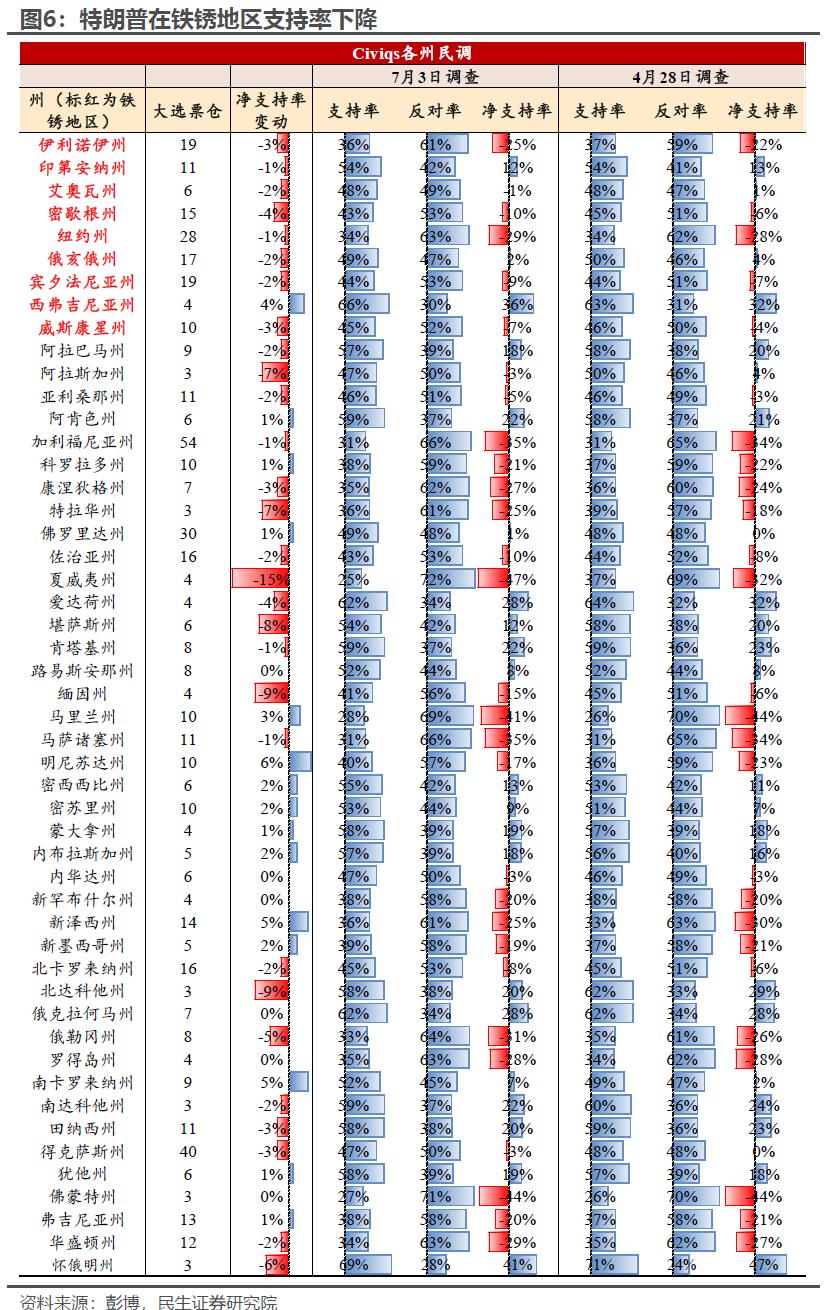

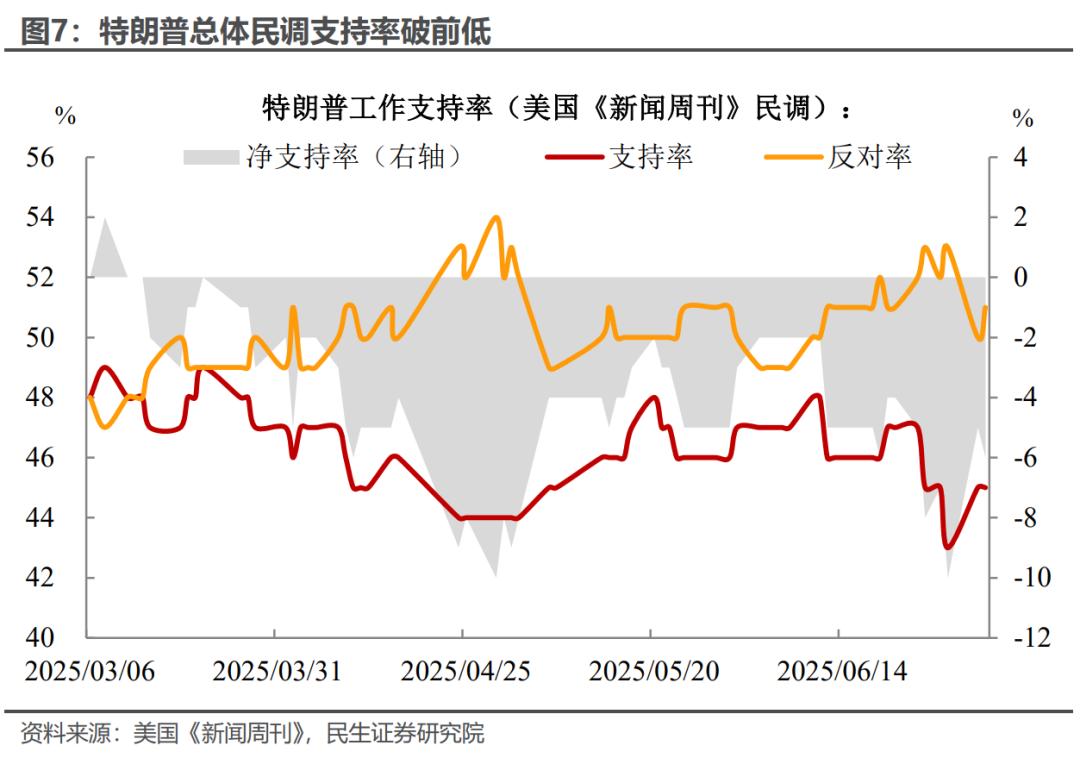

它的起源是4月最后一周特朗普的净支持率创下上台新低。这之后,今年一季度常伴特朗普的“左右护法”,减支强硬派马斯克和关税强硬派纳瓦罗就开始淡出政治视野。而对关税和财政都更加“鸽派”的贝森特开始频繁出现在公众视野当中。

贝森特这只“华尔街老狼”对于市场有着敏锐的嗅觉,对美股进行了CRP(心肺复苏),让市场的“心脏”重新跳动,深V后创下新高。市场对这种反转喜闻乐见,且回过头来看。在一次次“压力测试”下,贝森特主导的这一系列政策方向利好市场的概率总非常高(关税迟迟没有谈成,经济还有了减税支撑,复苏的幅度弱到正好可以再次开始降息)。好像所有的好事都一起发生了,“TACO”交易也就成为了市场的“本能”。

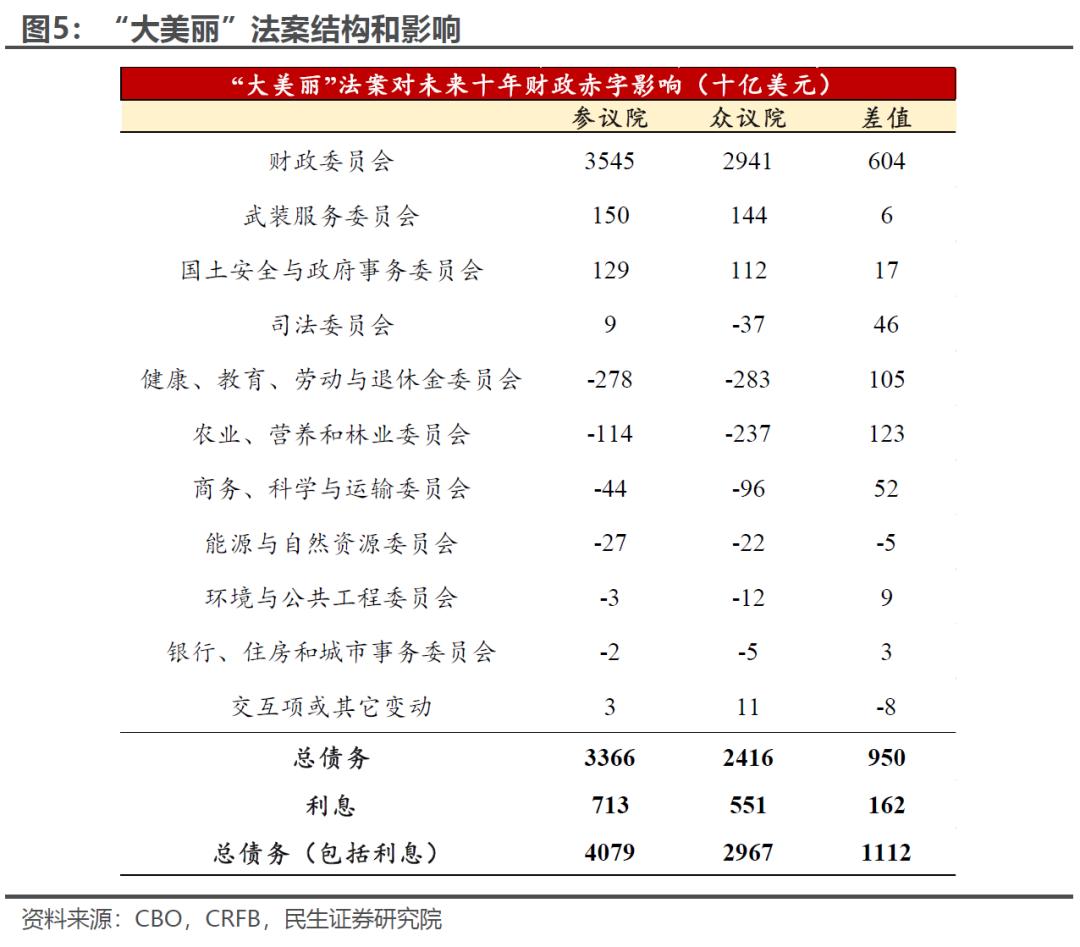

其叫停了减支等带来衰退预期的财政紧缩政策,与此同时积极推进“大美丽法案”的国会审批,可以说是“奇迹般地”让法案在7月4日的截止日期之前通过了(四月时最乐观的预期也觉得法案要到八九月才能通过),重新让特朗普政府走进财政赤字扩张的道路上。

他先扎住了“失血最多的主动脉”——和中国回到一个更加“讲道理”的对等关税水平。此后,再在深入贯彻特朗普“极限施压”精神的原则下开始主导美国与其他国家的关税谈判(他得到的授权也相对确定:具体的就是无论和谁谈,10%的关税的避免不了的)。但从结果来看,他对于达成协议帮助并不大,目前只有英国、越南和柬埔寨达成了协议。

更有甚者,回顾上台接近半年的政策组合,最终达成的只有10%的关税(不足以覆盖赤字且没法促进制造业回流)+减税财政刺激。我们在报告《“减税法案”埋了哪些“雷”?》中也详细拆解了这套法案的受益人更多是中产及以上,而更高的通胀和更低的福利保障则让底层人民原本就捉襟见肘得生活更加雪上加霜。说这是对把特朗普推选上来的底层人民的背叛似乎都不为过。

。且得不偿失的让六月底民调总支持率也跌破了四月底的前期低点。这应该是特朗普最不想看到的情况之一了,因此逆转这种“TACO”预期就变成眼下一种紧迫且合理的选择。

一方面他在社交媒体上对减税政策口诛笔伐,另一方面呼吁被特朗普“伤透了心”的底层选民自发组织起来,和他一起成立所谓美国人优先的“美国党”。试图真正做到政府为人民服务,而不是为市场服务。这对特朗普来讲是个不小的冲击,所以在民调创下新低时,做出改变有其急迫性。

我们认为走上四月份的老路的概率至少是中性的(50%)。7月9日及之前的贸易谈判我们预计是注重“以量取胜”——重点突破“软柿子”,而对于最重要的几个贸易对手,或是达成临时协议或者继续暂缓;尽管我们之前也表达对于本轮降息诸多负面效果,但对于广大缺乏金融资产、背负债务的中底层民众而言,降息是收买人心的重要手段;特朗普在公开场合经常会提到的一个例子就是美国的鸡蛋价格在他上台之后大幅下降,作为回馈民众的重要政绩。因此压低食品、能源等必要支出的价格也会其重要的政策方向。

因此能否下定决心“痛改前非”客观上来讲胜率没有大到能让我们下重注,但是考虑到在美元持续流出和分子端承压的背景下再创新高的美股,以及已经转负的权益风险补偿,此交易的赔率确实“令人垂涎”。或者说顺前期市场预期而为的下行风险不得不防。适当的做些对冲或者降级风险资产仓位是七月行稳致远的必备技能。

AI选股策略「科技巨头」现已公布!

看看AI精选了哪些科技股

现在点击此处订阅,享受夏日半价特惠。

* 已是Pro会员?访问此处查看AI精选股 。

温馨提示:本站所有文章来源于网络整理,目的在于知识了解,文章内容与本网站立场无关,不对您构成任何投资操作,风险 自担。本站不保证该信息(包括但不限于文字、数据、图表)全部或者部分内容的准确性、真实性、完整性、原创性。相关信 息并未经过本网站证实。

分享到