外资一路爆买的消费龙头

来源于:英为-推荐

发布日期:2024-05-16 08:37:25

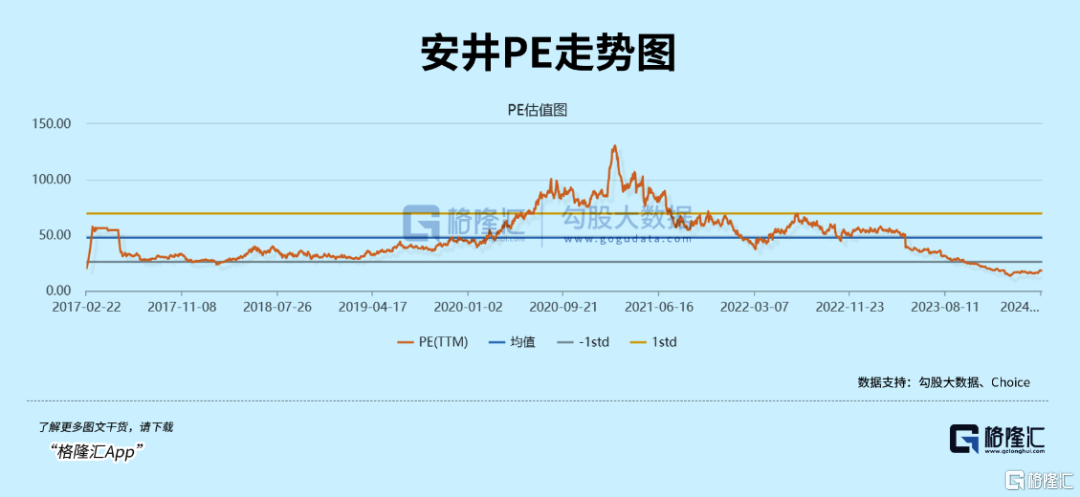

2021年2月之前,安井食品 (SS:603345)在短短三年之内大涨超十倍。后来,令很多长期投资者没有想到的是,安井股价见顶后一度回撤超70%,市值蒸发550亿元。如今在大盘回暖之下,股价反弹35%,但仍然处于多年来低位水平。

更令人意外的是,在前期安井股价动荡过程中,北向资金一直不离不弃,持续逆势加仓。截止今年5月初,北向持股比例超13%,创下持仓新高,而2020年10月时持股比例还不足1%。

01

在过去三年A股市场表现不佳的时期,食品饮料行业亦持续走低。尤其是一些细分市场的消费品牌龙头企业,股价可谓是遭遇超级滑铁卢。这其中就包括海天味业、绝味食品、涪陵榨菜等等。

但安井食品不一样,疫情以来的这几年,基本面表现仍然较好,并没有出现上述消费龙头一样的业绩大失速。

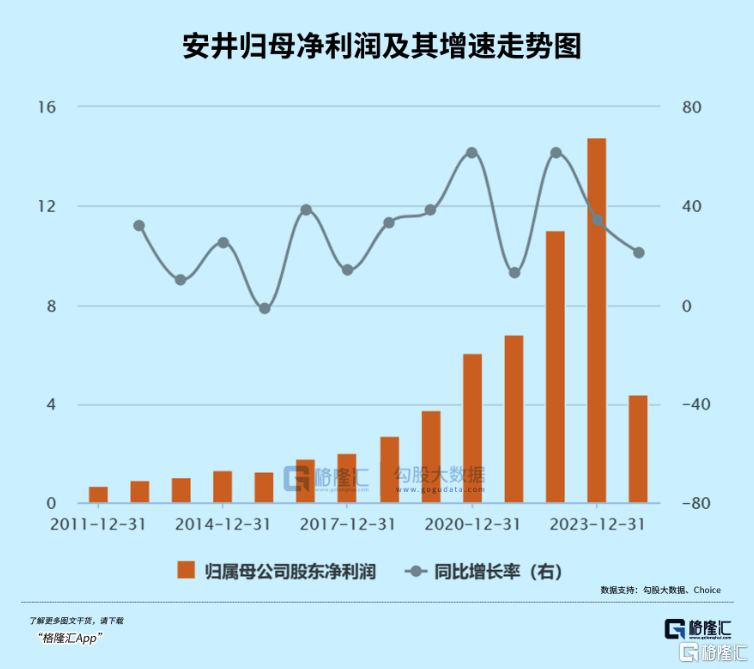

2020—2023年及2024一季度,安井营收同比增速分别为32%、33%、32.4%、15.3%、17.7%,归母净利润同比增速分别为61.7%、13%、61.4%、34%、21%。

诚然,从2023年开始,公司业绩增长有所放缓。一方面,主营业务之一的米面制品因商超渠道市场环境影响放缓至个位数,但肉制品、鱼糜制品、菜肴制品业务仍然保持了较好增长。另一方面,业务规模上到百亿水平,增速中枢不可避免地出现下移。

再看盈利能力。2021年与2022年,毛利率维持在22%左右,较之前25%以上的水平下滑较多。原因是公司预制菜业务发力了,2021年营收达到14.3亿元,同比大增112%。而该业务毛利率偏低,仅14%,显著低于速冻业务25%左右的毛利率水平。但此后出现回升势头,主要系原材料成本下降及规模效应显现。

2024年一季度,安井销售净利率为11.75%,创下2011年有财务披露数据以来新高。在毛利率承压大背景下,净利率却持续走升,可见公司费用率控制良好。

据财报显示,总费用率从2015年高峰的21%大幅下滑至2023年的9.36%。其中,销售费用率从同期的15.7%下滑至6.59%。可见,伴随着品牌逐渐成熟以及业务规模效应下,广告推广等方面的销售投入占比持续下滑,盈利能力得以持续加强。

净资产收益率方面,2020-2023年分别为18.8%、15.58%、13.14%、12.16%,保持下滑之势。按照杜邦分析可知,公司净利率保持增长,而资产周转率和权益乘数出现较为明显的下滑。横向对比看,海欣食品ROE仅仅0.2%,惠发食品仅1.5%,且常年保持极低水平,远低于安井之表现。

但缘何股价大幅暴跌呢?

在我看来,主要有两方面因素。第一,在2021年2月之前,市场抱团扎堆疯炒赛道龙头,安井估值一度去到了130倍,出现明显估值泡沫。后来,大盘持续下跌,安井股价跟随暴跌,消化估值泡沫。

第二,在舆论炮轰预制菜的大背景下,市场可能对安井高业绩增长的持续性抱有疑虑之心,进而压低估值表现。

02

安井食品主营业务包括米面、火锅料制品、菜肴制品(预制菜)等等。这里,我们一项一项来分析其未来可能的成长性。

安井米面业务自上市之初,就与对手保持着差异化竞争,避开销售量颇大的汤圆、水饺等品类,发展包子、奶白馒头、手抓饼等产品。

2023年,米面冻品市场规模为900亿元左右,同比增长7.5%,其中汤圆水饺合计占到六成左右。该行业逐渐从成长阶段步入成熟阶段,市场格局愈发稳固。其中,三全、思念、湾仔码头市场份额合计占比超过60%。

从历史看,安井米面业务实现了较好增长。营收从2014年的5.6亿元持续攀升至2022年的24.14亿元,每年均保持了双位数增长。但2023年增速突然下滑至5.4%,可能预示着该业务增长潜力不足,未来或长期步入低速增长阶段。

据华经产业研究院数据,2022年安井市场份额为5%,其次是海霸王、海欣食品、惠发食品,分别为4%、2%、2%。

火锅料速冻市场规模从2017年的411亿元增长至2021年的520亿元,年复合增速为6.1%。伴随着C端火锅料放量,产品及包装形式持续升级,行业机构持续优化,集中度仍然有望进一步提升。

安井在2019年推出面向C端的锁鲜装产品,2023年已经升级至锁鲜装4.0,市场反馈较佳,带动肉制品、鱼糜业务保持快速增长。针对B端中高端市场,推出丸子尊,业务增速也较快。

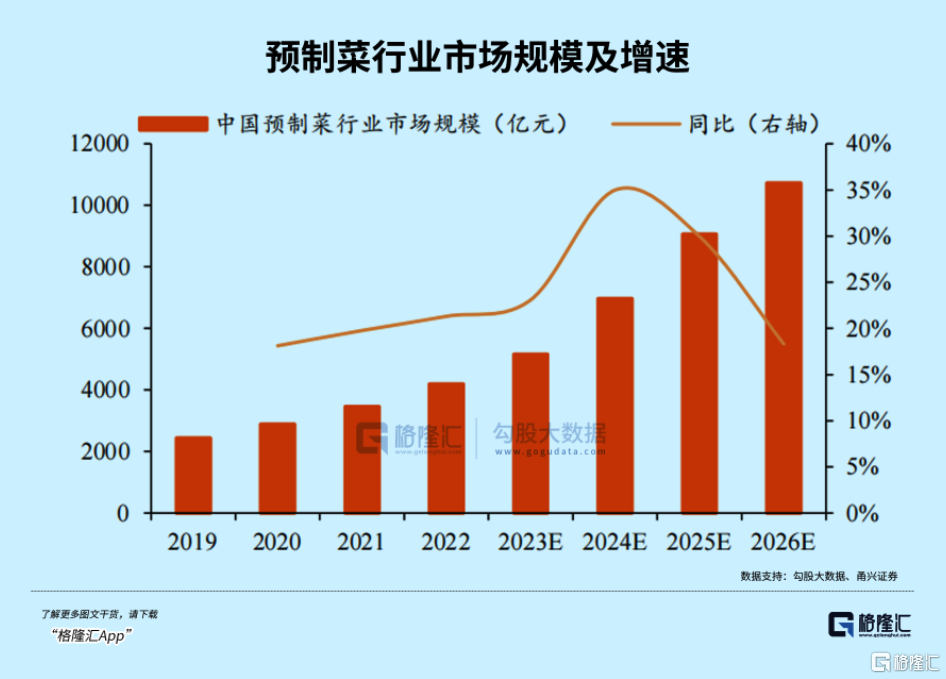

对于资本市场而言,最为期待的还是安井的预制菜业务。据艾媒咨询,2022年中国预制菜规模为4196亿元,同比增长21.3%,2019-2022年年复合增速为19.7%,未来几年还将以双位数增速扩容。

预制菜行业规模高增,离不开产业以及多地政府方面的扶持。其实,预制菜是传统农产品的工业化过程,将农产品标准化是农业的一次革命,将显著提升传统农产品的附加价值。并且,预制菜产业将一、二、三产业打通,贯穿种植、生产端、消费配送端全产业链,可拉动物流、印刷等行业,为乡村振兴、县域经济发展提供助力。这亦是多个地方政府出台政策发展预制菜的驱动力。

但预制菜行业蓬勃发展之下,乱象频发,出现了不少负面舆情。从预制菜进校园争议,到315曝光梅菜扣肉事件,每次都精准无比地挑动大众神经,加剧了大众对于预制菜的信任危机。这可能会略微延缓预制菜的发展进程,尤其是C端市场(占比20%左右)。

不过,预制菜在一定程度上可满足B端餐饮企业降本增效的核心诉求,解决C端消费者缩短制作时间、便捷性好等核心痛点。因此,重大负面舆论事件并不会让预制菜较好的发展势头戛然而止。

,参与企业类型非常多,包括农产品企业、速冻生产企业、餐饮企业以及生鲜电商、超市等等。相较而言,速冻企业去做预制菜胜出的概率更高,因为预制菜跟速冻米面、速冻火锅料同属一个渠道,可以做到无缝衔接,具备渠道层面上的优势。

安井在2018年推出蛋饺,便拉开预制菜大幕了。2020年、2022年分别成立冻品先生、安井小厨品牌发力预制菜。另外,安井收购新宏业、新柳伍,切入原材料上游,发力水产、鱼类预制菜。

2023年,安井预制菜业务规模已经达到39.3亿元,同比增长29.8%。而2020年的时候该业务仅有6.7亿元。该业务被资本市场给予了厚望,亦是未来拉动业绩保持较好增长的核心引擎。

03

包括预制菜在内的速冻产品更多面向的是B端,后者核心诉求是降本,品牌溢价偏低。那么速冻企业核心竞争力就是谁成本低,谁就有机会做大做强做优,成为行业老大。

安井亦是这么过来的,通过成功打造大单品以点带面形成规模效应、以“贴身支持”模式培育一大批忠诚度较高的经销商、以“销地产”模式优化运输成本等方式不断降低成本,共同打造了低成本核心竞争力,反超海欣、惠发等传统速冻龙头,成为中国速冻品之王。

总之,安井较好的核心竞争力以及不错的业绩成长性。这或许亦是北向资金前期敢于逆势大幅加仓的重要逻辑。基于此,18倍PE的安井可能存在不小的估值修复空间。

当然,我们必须明白的是,。安井赚得是辛苦钱,需要持续跟踪低成本竞争力是否被削弱,以便判断基本面的变化。

***

害怕股票买高了?每天仅人民币2元出头,掌握美股多种估值,避免高买低卖。

以苹果公司为例,了解详情:https://cn.investing.com/pro/NASDAQGS:AAPL

用优惠码,价格再减10%,每天不到2元钱。

温馨提示:本站所有文章来源于网络整理,目的在于知识了解,文章内容与本网站立场无关,不对您构成任何投资操作,风险 自担。本站不保证该信息(包括但不限于文字、数据、图表)全部或者部分内容的准确性、真实性、完整性、原创性。相关信 息并未经过本网站证实。

分享到