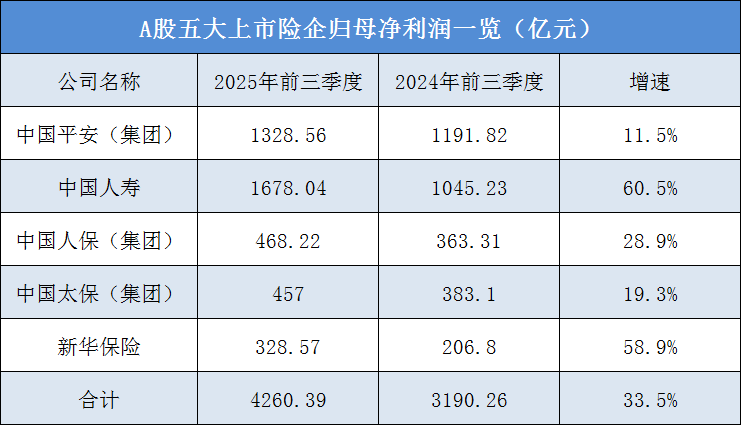

狂赚4260亿元!五大上市险企前三季度净利创新高

来源于:本站

发布日期:2025-11-05 20:10:04

在去年同期高增长的基础上,A股五大上市险企再次交出亮眼答卷。

据《国际金融报》记者统计,中国人寿、中国人保、中国平安、中国太保、新华保险在2025年前三季度合计实现归母净利润4260.39亿元,同比增长33.5%,超过去年全年净利润总额(3476亿元)。

(王莹制表)

拆解三季报不难发现,在投资端,上市险企积极把握市场机会,加大权益资产配置力度,投资收益实现显著增长;在负债端,人身险业务结构不断优化,新业务价值延续高增长态势,浮动收益型产品转型初见成效;财产险业务综合成本率进一步优化,承保利润整体改善。

在分析人士看来,保险业经营具有显著顺周期特性,未来随着经济复苏,负债端和投资端都将显著改善。

投资收益增厚业绩

资本市场回暖带动投资收益改善,A股五大上市险企前三季度归母净利润创下历史新高。

具体来看,前三季度,中国人寿实现归母净利润1678.04亿元,同比增长60.5%,净利润规模与同比增幅双双领跑同业;新华保险实现归母净利润328.57亿元,同比增长58.9%。

其余三家险企也实现两位数增长。中国平安、中国人保、中国太保分别实现归母净利润1328.56亿元、468.22亿元、457亿元,分别同比增长11.5%、28.9%、19.3%。

谈及净利高增的原因,多家险企表示,主要是受投资收益提升带动。例如,新华保险指出,前三季度中国资本市场回稳向好,使得公司2025年前三季度投资收益在去年同期高增长基础上继续同比大幅增长,进而实现了2025年前三季度净利润同比较大增长。

“相比2024年A股剧烈波动,2025年以来A股呈现温和上涨态势,且红利和成长板块轮番上涨,带动赚钱效应持续释放。”中泰证券非银金融首席分析师葛玉翔分析称,保险资金配置均衡多元,红利及成长板块共同组成了险资权益投资的哑铃型结构,相关持仓收益有所提振。

从投资业绩来看,前三季度,新华保险年化总投资收益率达8.6%,同比提升1.8个百分点;年化综合投资收益率6.7%。中国人寿实现总投资收益3685.51亿元,同比增长41.0%;总投资收益率6.42%,同比提升1.04个百分点。中国人保实现总投资收益862.50亿元,同比增长35.3%;总投资收益率5.4%,同比提升0.8个百分点。中国平安保险资金投资组合实现非年化综合投资收益率5.4%,同比上升1.0个百分点。中国太保实现总投资收益率5.2%,同比提升0.5个百分点。

需要注意的是,新会计准则的实施放大了资本市场对险企业绩的影响。目前,各上市险企股票投资中仍有较高FVTPL(以公允价值计量且其变动计入当期损益的金融资产)权益占比,这部分股价浮盈会直接计入当期利润。

东吴证券数据显示,2025上半年,新华保险、中国人寿股票归入FVTPL的占比分别高达81.2%、77.4%。更高的FVTPL比例使得险企在股市上行期能够获得更高的净利润增幅,但反之在股市产生波动时,净利润也会有更大幅度的波动。

“对于保险资金来说,FVTPL占比还是要慎重的,这会影响到年度利润与长期回报的平衡,未来我们会在会计处理方式和内部策略平衡上采取更加稳健的方式。”中国太保副总裁、首席投资官、财务负责人苏罡在三季度业绩发布会上表示,权益资产中FVOCI(以公允价值计量且其变动计入其他综合收益的金融资产)占比提升在未来仍然是大概率的方向,这可以使公司在权益比例持续提升、结构更加多元化的情况下,保持年度业绩的稳定性,获得更长期的回报,达到资产负债匹配的管理要求。

新业务价值增长强劲

从负债端来看,五大上市险企在前三季度同样取得了较好表现。

人身险业务方面,各公司新业务价值延续高速增长态势,同比增幅均超过三成。数据显示,可比口径下,中国人寿、平安寿险及健康险、太保寿险、新华保险、人保寿险的新业务价值同比分别增长41.8%、46.2%、31.2%、50.8%、76.6%。

2025年以来,面对长期利率下行压力,加速向分红险等浮动收益型产品转型已成为行业共识。上市险企也在大力推动分红险业务发展,产品占比进一步提升。

比如,新华保险总裁龚兴峰在三季度业绩说明会上透露,公司自4月开始全面推动分红险转型,二季度和三季度个险渠道新单中分红险占比达到70%。

中国人寿表示,公司积极落实预定利率与市场利率挂钩及动态调整机制,大力发展浮动收益型业务,浮动收益型业务在首年期交保费中的占比较上年同期提升超45个百分点,占比大幅提升。

中国太保也表示,太保寿险产品结构持续优化,代理人渠道新保期缴中分红险占比进一步提升至58.6%。

“我们认为市场需求依然旺盛,预定利率下调叠加分红险转型将推动负债成本持续优化,利差损压力将有所缓解。”东吴证券非银金融行业首席分析师孙婷指出,近期十年期国债收益率回落至1.81%左右,预计未来伴随国内经济复苏,长端利率若继续修复上行,则保险公司新增固收类投资收益率压力将有所缓解。

财产险业务方面,“老三家”(人保财险、平安产险和太保产险)综合成本率进一步优化,承保利润持续改善。

具体来看,前三季度,人保财险综合成本率为96.1%,同比下降2.1个百分点;平安产险整体综合成本率为97%,同比优化0.8个百分点;太保产险承保综合成本率为97.6%,同比下降1.0个百分点。

值得一提的是,11月1日起,《关于加强非车险业务监管有关事项的通知》正式实施,非车险“报行合一”就此落地。

华泰证券非银金融首席分析师李健指出,近年来,我国财险业非车险保费占比快速增长,但承保表现不佳。2019年以来,“老三家”加权平均非车险COR(综合成本率)一直大于100%,处于亏损状态。

“分险种看,非车险中,企财险和责任险承保表现偏弱或主要因为费用率过高,非车险‘报行合一’有望压降非车险费用率,改善财险整体承保表现。”李健表示。

对外经济贸易大学创新与风险管理研究中心副主任龙格认为,短期来看,“报行合一”将导致合规成本上升,但费用虚列减少,保险公司财务状况也将得到优化。与此同时,这将倒逼险企提升产品创新和服务质量,而非依赖低价策略,竞争模式或将重塑,头部公司凭借风控和服务优势将扩大市场份额。

温馨提示:本站所有文章来源于网络整理,目的在于知识了解,文章内容与本网站立场无关,不对您构成任何投资操作,风险 自担。本站不保证该信息(包括但不限于文字、数据、图表)全部或者部分内容的准确性、真实性、完整性、原创性。相关信 息并未经过本网站证实。

文章标签: 无

分享到

客户对我们的评价

在安东环球财经分析来自安徽合肥的客户评价:

嘿,大家好!最近我在安东环球财经体验了一下,真的有点惊艳!来自合肥的小伙伴们,绝对值得一试!他们的服务超级专业,解答问题时简直像在聊天一样,轻松又愉快。而且分析数据的速度快得让我目瞪口呆,简直不敢相信!总之,安东让投资变得简单又有趣,推荐给大家,快来一起玩吧!

在安东环球财经分析来自内蒙古呼和浩特的客户评价:

嘿,朋友们!来自内蒙古呼和浩特的客户们对安东环球财经的评价真是太棒了!他们说我们的服务贴心、专业,帮助他们在投资上做出了明智的决策。每一次咨询都让他们感到安心,仿佛有了可靠的伙伴在身边。听到这些反馈,我真心觉得,帮助客户实现财务自由的目标,就是我们最大的动力!继续加油,未来的财富之路,我们一起走!

在安东环球财经分析来自广西南宁的客户评价:

在安东环球财经的服务下,我真的感受到了不一样的体验!作为南宁的一名客户,刚开始我还有点犹豫,但他们的专业团队耐心解答了我所有的问题,让我觉得特别安心。每次咨询都能收获满满,感觉自己对投资的理解更深了。尤其是他们的市场分析,真是太贴心了,简直像是量身定制!感谢安东,让我在金融的海洋中不再迷茫,期待未来的合作,一起创造更多可能!

每日分析

- 每日分析 大摩证券投资,被撤销业务许可! 2025-12-21

- 每日分析 明年看好四大投资主题!摩根大通刘鸣镝:消费板块,估值有吸引力 2025-12-20

- 每日分析 降息50基点!刚刚,集体宣布! 2025-12-20

- 每日分析 AI与出海,你至少得有一个丨最佳分析师眼里的2026年核心投资机会 2025-12-20

- 每日分析 这家券商,大股东计提6.9亿元减值准备!什么情况? 2025-12-20

- 每日分析 万亿级城商行换帅!“70后”女行长掌舵 2025-12-20

- 每日分析 三家银行收千万级罚单,合计被罚超亿元! 2025-12-20

- 每日分析 凌晨,白银飙升,再创新高!美联储,突传重磅 2025-12-20

- 每日分析 万亿公募董事长,最新发声! 2025-12-19

- 每日分析 2025期货服务乡村振兴暨“保险+期货”会议在湛江举行 服务“三农”谱华章 深耕沃野再出发 2025-12-19

- 每日分析 碳酸锂期货大涨!广期所再出手 2025-12-19

- 每日分析 摩尔沐曦寒武纪市值1.1万亿,科技与高端制造怎么投?| 最佳分析师眼里的2026年核心投资机会 2025-12-19